نحوه معامله شکستها

شکست چیست و چگونه میتوانم از آن بهرهبرداری کنم؟

برخلاف شکستهایی که در دوران نوجوانی تجربه کردهاید، در دنیای معاملات این شکستها متفاوت هستند!

شکست وقتی اتفاق میافتد که قیمت، به نوعی تثبیت یا محدودهی معاملاتی را «بشکند و از آن خارج شود».

همچنین، ممکن است شکست زمانی اتفاق بیفتد که سطح معینی از قیمت، از جمله سطوح حمایت و مقاومت، نقاط چرخش، سطوح فیبوناچی و غیره شکسته شود.

هدف از معاملات شکست این است که وقتی قیمت میشکند، وارد بازار شویم و تا زمانی که نوسانات فرومینشیند، سوار بر روند ادامه دهیم.

نوسانات، نه حجم

برخلاف سهام و قراردادهای آتی، امکان مشاهدهی حجم معاملاتی که در بازار ارز انجام میشود وجود ندارد.

در مورد معاملات سهام یا قراردادهای آتی، دانستن حجم معاملات کمک شایانی به انجام معاملات شکست میکند. بنابراین، عدم دسترسی به این دادهها در بازار ارز به نفع ما نیست.

به همین دلیل، ما نهتنها باید به مدیریت ریسک خوبی مجهز باشیم، بلکه باید معیارهای خاصی داشته باشیم تا بتوانیم موقعیت خود را در شکستهای بالقوه بهخوبی تثبیت کنیم.

اگر در یک بازهی زمانی کوتاه، تحرکات قیمت بسیار شدید باشد، میتوان گفت که نوسانات زیاد است. از سوی دیگر، اگر در یک بازهی زمانی کوتاه، تحرکات قیمت نسبتاً کم باشد، میتوان گفت که نوسانات کم است.

درست است که ورود به بازاری که سریعتر از گلوله حرکت میکند وسوسهانگیز است، اما معمولاً استرس و نگرانی آن نیز بسیار زیاد است و این امر موجب میشود که شما تصمیمات بدی گرفته و پولتان وارد و بلافاصله خارج شود.

این نوسانات بالا همان چیزی است که برای بسیاری از معاملهگران جذابیت دارد، اما همین نوسانات بالاست که بسیاری از آنها را از دور خارج میکند.

هدف ما این است که از این نوسانات به نفع شما استفاده کنیم. بهجای اینکه به دنبال گله بروید و هنگامی که بازار بهشدت نوسان دارد وارد شوید، بهتر است به دنبال جفتهایی باشید که نوسانات بسیار کمی دارند. بدین صورت، میتوانید موقعیت خود را تعیین کرده و آمادهی وقوع شکست و افزایش نوسانات باشید!

نحوه محاسبه فراریت

فراریت چیزی است که وقتی به دنبال فرصتهای خوب معاملهی شکست هستیم، قابل استفاده است.

فراریت، نوسانات کلی قیمت را در بازهی زمانی معین میسنجد و با استفاده از این اطلاعات میتوان شکستهای بالقوه را شناسایی کرد.

چند شاخص وجود دارد که به شما کمک میکند فراریت جفت ارزی را اندازه بگیرید. استفاده از این شاخصها کمک فراوانی به یافتن فرصتهای شکست میکند

-

میانگین متحرک

میانگینهای متحرک احتمالاً رایجترین شاخص در بین معاملهگران بازار ارز است و با وجود اینکه ابزار سادهای است، دادههای باارزشی ارائه میدهد.

میانگینهای متحرک، میانگین تحرک بازار را در بازهی زمانی X اندازه میگیرد و X هر بازهای است که شما انتخاب میکنید.

مثلاً اگر SMA بیستبازهای را در نمودار روزانهی خود ترسیم کنید، میانگین تحرک ۲۰ روز گذشته را نشان میدهد.

میانگینهای متحرک انواع مختلفی از جمله نمایی و وزنی دارند، اما با توجه به هدفی که در این درس دنبال میکنیم، چندان وارد جزئیات آنها نخواهیم شد…

برای کسب اطلاعات بیشتر در مورد میانگینهای متحرک یا اگر میخواهید مروری داشته باشید، دوباره درس میانگینهای متحرک را مطالعه نمایید.

-

باندهای بولینگر

باندهای بولینگر ابزار فوقالعادهای برای اندازهگیری فراریت است، زیرا دقیقاً به همین منظور طراحی شدهاند.

باندهای بولینگر درواقع ۲ خط هستند که ۲ انحراف استاندارد در بالا و پایین یک میانگین متحرک در بازهی زمانی X ترسیم میکند و X بازهی انتخابی شماست.

بنابراین اگر آن را در ۲۰ تنظیم کنیم، یک SMA بیستبازهای و دو خط دیگر خواهیم داشت. یکی از خطوط با انحراف استاندارد ۲+ در بالای آن و خط دیگر با انحراف استاندارد ۲- در زیر آن قرار میگیرد.

وقتی باندها به هم فشرده میشوند، نشاندهندهی فراریت پایین است.

وقتی باندها از هم دور میشوند، نشاندهندهی فراریت بالا است.

برای توضیحات دقیقتر به درس باندهای بولینگر مراجعه کنید.

-

میانگین دامنه واقعی (ATR)

آخرین شاخص، ATR است.

ATR ابزار فوقالعادهای برای اندازهگیری فراریت است، زیرا میانگین دامنهی معاملاتی بازار را در بازهی زمانی X نشان میدهد و X بازهی زمانی انتخابی شماست.

بنابراین اگر ATR را در نمودار روزانه روی ۲۰ تنظیم کنید، میانگین دامنهی معاملاتی ۲۰ روز گذشته را نشان خواهد داد.

وقتی ATR در حال سقوط است به معنای کاهش فراریت است. وقتی ATR در حال صعود است به معنای افزایش فراریت است.

انواع شکستها

هنگام معاملهی شکستها در بازار ارز، باید توجه داشته باشید که دو نوع شکست وجود دارد:

۱. شکستهای ادامهی روند

۲. شکستهای بازگشت روند

تشخیص نوع شکستی که مشاهده میکنید، به تفسیر واقعیتر اتفاقی که در بازار میافتد کمک خواهد کرد.

شکستها بسیار اهمیت دارند، زیرا تغییر عرضه و تقاضای جفتی را که معامله میکنید نشان میدهند. این تغییر در تمایل بازار منجر به حرکات گستردهای میشود که فرصتهای فوقالعادهای برای کسب سود ایجاد خواهد کرد.

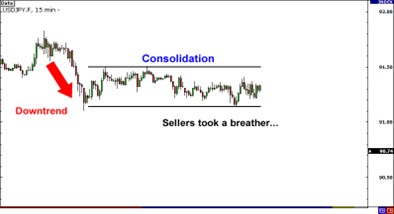

شکستهای ادامهی روند

گاهی اگر حرکت گستردهای به یک سمت وجود داشته باشد، بازار معمولاً استراحت میکند. این اتفاق زمانی میافتد که خریداران و فروشندگان برای مدتی توقف میکنند تا حرکت بعدی خود را برنامهریزی کنند. درنتیجهی این توقف، بازهی حرکت در محدودهای به نام تثبیت اتفاق میافتد.

اگر معاملهگران به این نتیجه برسند که روند اولیه ایده خوبی بوده و به قیمت در همان سمت فشار وارد کنند، نتیجه آن شکست ادامه روند خواهد بود. این همان «ادامه» روند اولیه است… شما خیلی باهوش هستید!

شکستهای بازگشت روند

شکستهای بازگشت روند به شکل شکستهای ادامه روند آغاز میشوند، یعنی پس از یک روند طولانی تمایل به توقف یا تثبیت دارند.

تنها تفاوت این است که پس از این تثبیت، معاملهگران بازار ارز به این نتیجه میرسند که روند اشباع شده و قیمت را سمت مخالف یا «برعکس» هل میدهند. یادگیری بالایی دارید!

شکستهای کاذب

تا اینجا فهمیدیم که برای شروع به معاملهی شکستها هیجان بسیار زیادی دارید (امیدوارم شروع به معامله نکرده باشید!) اما باید مراقب باشید. همانطور که لیونل مسی میتواند مدافعان را فریب دهد، بازار هم میتواند شما را فریب دهد و شکستهای کاذب ایجاد کند.

شکستهای کاذب زمانی اتفاق میافتند که قیمت سطح معینی را میشکند و از آن عبور میکند (حمایت، مقاومت، مثلث، خط روند و غیره)، اما حرکت خود را به آن سمت ادامه نمیدهد. درعوض، احتمالاً یک خوشهی کوتاه مشاهده خواهید کرد که با بازگشت قیمت به محدودهی معاملاتی خود همراه است.

یکی از بهترین روشها برای ورود به شکست این است که تا زمانی که قیمت حرکت اصلاحی خود را به سمت سطح شکست اصلی انجام نداده، صبر کنید و سپس ببینید که آیا برای ایجاد حداکثر یا حداقل جدید به عقب پرش میکند یا نه (با توجه به جهتی که معامله میکنید.)

روش دیگر برای مبارزه با شکستهای کاذب این است که به اولین شکستی که مشاهده میکنید اهمیت ندهید. وقتی صبر میکنید تا مشخص شود که آیا قیمت به سمت دلخواه شما حرکت خود را ادامه میدهد یا نه، شانس بیشتری برای انجام یک معاملهی سودآور خواهید داشت. اشکال این روش این است که احتمالاً برخی از معاملاتی را که در آن قیمت بهسرعت حرکت میکند، از دست خواهید داد.

نحوه معامله شکستها با استفاده از خطوط روند، کانالها و مثلثها

نکتهی خوبی دربارهی معاملات شکست در بازار ارز وجود دارد این است که فرصتها را میتوان با چشم غیرمسلح تشخیص داد!

وقتی به نشانههای شکست عادت کردید، میتوانید با سرعت نسبتاً خوبی معاملات بالقوهی خوب را تشخیص دهید.

الگوهای نموداری

تاکنون باید به مشاهدهی نمودارها و تشخیص الگوهای آشنا که نشاندهندهی شکست بازگشت روند است عادت کرده باشید. چند مورد از آنها به شرح زیر است:

- رأس/انتهای دوقلو

- سر و شانهها

- رأس/انتهای سهقلو

برای اطلاعات بیشتر به درس الگوهای نموداری رجوع کنید.

علاوه بر الگوهای نموداری، ابزارها و شاخصهای متعددی وجود دارند که میتوانید برای تکمیل شکست بازگشت روند از آنها استفاده کنید.

خطوط روند

اولین روش برای تشخیص شکست احتمالی، ترسیم خطوط روند روی نمودار است. برای ترسیم خط روند، به نمودار نگاه کنید و خطی که همراستای روند کنونی است را ترسیم کنید.

هنگام ترسیم خطوط روند بهتر است حداقل دو رأس یا دو انتها را به یکدیگر متصل کنید. هرچه تعداد رأسها و انتهاهایی که به یکدیگر متصل میشوند بیشتر باشد، خط روند قویتر است.

چگونه از خطوط روند به نفع خود استفاده کنید؟

وقتی قیمت به خط روند شما رسید، تنها دو احتمال وجود دارد: قیمت از خط روند میپرد و روند را ادامه میدهد یا قیمت خط روند را میشکند و منجر به بازگشت میشود. ما میخواهیم از این شکست استفاده کنیم!

با این وجود، مشاهدهی قیمت کافی نیست. اینجاست که یک یا چند شاخص نامبردهشده در این درس بهشدت به شما کمک خواهد کرد.

توجه کنید که EUR/USD با شکستن خط روند موجب شد که MACD تکانهی نزولی را نشان دهد. با استفاده از این اطلاعات میتوان با اطمینان گفت که شکست به فشار یورو به سمت پایین ادامه خواهد داد و بهعنوان معاملهگر باید این جفت را بفروشیم.

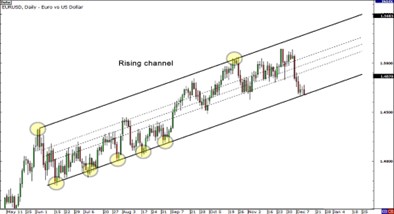

کانالها

روش دیگر برای تشخیص فرصتهای شکست، ترسیم کانالهای روند است. ترسیم کانالهای روند تقریباً شبیه به ترسیم خطوط روند است، با این تفاوت که پس از ترسیم خط روند باید طرف دیگر را نیز اضافه کنید.

کانالها مفید هستند زیرا میتوانید شکستها را در هر سمتی از روند مشخص کنید. روش این کار همانند روش خطوط روند است، زیرا منتظر میمانیم تا قیمت به یکی از خطوط کانال برسد و به شاخص نگاه میکنیم تا به ما در تصمیمگیری کمک کند.

توجه کنید که وقتی EUR/USD خط پایینی کانال روند را به سمت پایین شکست، MACD تکانهی نزولی قدرتمندی را نشان میدهد. این نشانهی خوبی برای فروش است!

مثلثها

روش دوم برای تشخیص فرصتهای شکست، پیدا کردن مثلثها است. مثلثها زمانی شکل میگیرند که قیمت بازار فرار میشود و در دامنهی محدودی تثبیت میشود. هدف ما این است که موقعیت خود را در تثبیتهای بازار پیدا کنیم تا وقتی شکست اتفاق افتاد، وارد حرکت شویم.

۳ نوع مثلث وجود دارد:

۱. مثلث افزایشی

۲. مثلث کاهشی

۳. مثلث متقارن

مثلث افزایشی

مثلثهای افزایشی وقتی شکل میگیرند که سطح مقاومت وجود داشته باشد و قیمت بازار به ایجاد حداقلهای بیشتر ادامه دهد. این اتفاق نشانهی این است که خریداران در حال تسلط بر فروشندگان هستند.

داستان مثلث افزایشی این است که هر وقت قیمت به حداکثر معینی میرسد، معاملهگران بسیاری قصد فروش در آن سطح را میکنند و درنتیجه قیمت دوباره سقوط میکند.

از طرف دیگر، معاملهگران بسیاری معتقدند قیمت باید بالاتر باشد و با سقوط قیمت، بالاتر از حداقل قبلی میخرند. نتیجه، ایجاد یک مثلث بین خریداران و فروشندگان است که درنهایت همگرایی ایجاد میکند…

ما به دنبال شکستی به سمت بالا هستیم زیرا مثلثهای افزایشی عموماً نشانههای صعودی هستند. وقتی سطح مقاومت شکسته شد، مناسبترین تصمیم، خرید است.

مثلثهای کاهشی

مثلثهای کاهشی، متضاد مثلثهای افزایشی هستند. فروشندگان فشار خود را بر خریداران ادامه میدهند و درنتیجه حداکثرهای کمتر با سطح حمایت قدرتمندی مواجه میشود.

مثلثهای کاهشی معمولاً نشانههای نزولی هستند. برای استفاده از این وضعیت باید موقعیت خود را بهگونهای نظیم کنیم که که اگر قیمت سطح حمایت را به سمت پایین شکست، بفروشیم.

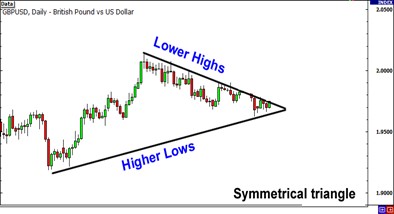

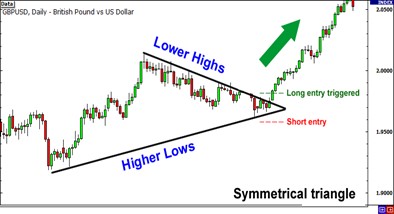

مثلثهای متقارن

سومین نوع مثلثها، مثلث متقارن است. به جای سطح حمایت یا مقاومت افقی، خریداران و فروشندگان حداقلهای بیشتر و حداکثرهای کمتر میسازند و تقریباً در قسمت وسط رأسی را شکل میدهند.

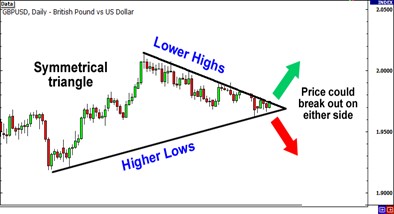

برخلاف مثلثهای افزایشی و کاهشی که معمولاً نشانههای صعودی و نزولی هستند، مثلثهای متقارن هیچ گرایشی ندارند. باید آماده معامله شکست به هر سمتی باشید!

با مشاهده مثلث متقارن باید موقعیتی را انتخاب کنید تا هم برای شکست به سمت پایین و هم شکست به سمت بالا آماده باشید. بهترین زمان برای استفاده از دستور اجرای یکی منجر به لغو دیگری (OCO) است! به یاد ندارید که دستور OCO چیست؟ هرچه سریعتر درس انواع دستورها را مرور کنید!

در این سناریو، GBP/USD به سمت بالا شکست و درستور ورود خرید ما فعال شد.

تجزیه شکستهای مثلث

برای اینکه انواع مختلف شکستهای مثلث را به ذهن بسپارید، به جوشهای صورت خود بیندیشید.

- مثلثهای افزایشی معمولاً به سمت بالا میشکنند. بنابراین وقتی به مثلثهای افزایشی فکر میکنید، جوشهای پیشانی خود را به یاد آورید.

- مثلثهای کاهشی معمولاً به سمت پایین میشکنند. بنابراین وقتی به مثلثهای کاهشی فکر میکنید، جوشهای چانه خود را به یاد آورید.

- مثلثهای متقارن یا به سمت پایین و یا به سمت بالا میشکنند. بنابراین وقتی به مثلثهای متقارن فکر میکنید، جوشهای چانه و پیشانی خود را به یاد آورید.

باهم سخت بود؟ پس راهنمای زیر را به خاطر بسپارید:

مثلث افزایشی = جوش پیشانی

مثلث کاهشی = جوش چانه

مثلث متقارن = جوش پیشانی یا جوش چانه

چندشآور است ولی فکر کنم دیگر متوجه شده باشید!

نحوه اندازهگیری قدرت شکست

همانگونه که قبلاً یاد گرفتهاید، وقتی روند برای مدتزمانی طولانی در حرکت است و شروع به تثبیت میکند، یکی از دو اتفاق زیر میافتد:

۱. ممکن است قیمت به همان سمت ادامه دهد (شکست ادامهی روند)

۲. ممکن است قیمت به سمت مخالف بازگشت داشته باشد (شکست بازگشت روند)

چقدر خوب بود اگر روشی برای تأیید شکست و اجتناب از شکستهای کاذب وجود داشت!

پس حدس زدید… حتماً راهی وجود دارد!

درواقع، چند روش برای تشخیص پایان روند و شکست بازگشت روند وجود دارد.

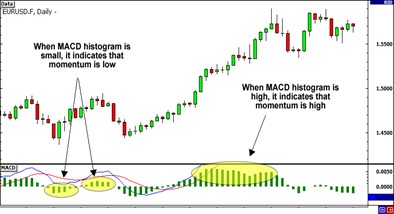

میانگین متحرک همگرا/واگرا (MACD)

تاکنون شاخص MACD را بهخوبی فراگرفتهاید. اگر هنوز مشکلاتی در این زمینه دارید، بهتر است درس MACD را دوباره مرور کنید.

MACD یکی از رایجترین شاخصهایی است که معاملهگران بازار ارز از آن استفاده میکنند و دلیل آن تقریباً واضح است. این شاخص ساده و قابل اطمینان است و به شما در یافتن تکانه و در این مورد، عدم وجود آن کمک میکند!

MACD به روشهای مختلفی نشان داده میشود، اما جذابترین آن، هیستوگرام است. درواقع، این هیستوگرام تفاوت بین خط MACD کند و سریع را نشان میدهد. وقتی هیستوگرام بزرگتر میشود، بهمعنای قویتر شدن تکانه است. وقتی هیستوگرام کوچکتر میشود، بهمعنای ضعیفتر شدن تکانه است.

چگونه میتوان هنگام تشخیص بازگشت روند از آن استفاده کرد؟ خوب شد پرسیدید!

نشانهی معاملاتی واگراییها و نحوهی شکلگیری آنها را هنگامی که قیمت و شاخصها در جهت مخالف یکدیگر حرکت میکنند به خاطر دارید؟ به دلیل اینکه MACD تکانه را نشان میدهد، منطقی است که وقتی بازار به روندی شکل میدهد، تکانه افزایش یابد. بااینوجود، اگر MACD کاهش یابد حتی زمانی که روند ادامه دارد، میتوان نتیجه گرفت که تکانه در حال کاهش است و روند به پایان خود نزدیک میشود.

در شکل بالا میتوان مشاهده کرد که با بالارفتن قیمت، MACD کوچکتر شده است. این بدان معناست که حتی وقتی قیمت هنوز هم در روند بوده، تکانه در حال ازبینرفتن بوده است. با استفاده از این اطلاعات میتوان نتیجه گرفت که احتمال بازگشت روند بسیار بالاست.

شاخص قدرت نسبی (RSI)

RSI، شاخص تکانهی دیگری است که برای تأیید شکستهای بازگشت روند مفید است. این شاخص تغییرات بین قیمتهای بستهشدن بیشتر و کمتر را در بازهی زمانی مشخص نشان میدهد. این موضوع را بیش از این مورد بررسی قرار نخواهیم داد، اما اگر به دنبال اطلاعات بیشتر هستید، به درس RSI مراجعه کنید.

RSI را نیز میتوان به روش MACD استفاده کرد، زیرا واگرایی تولید میکند. با تشخیص این واگراییها میتوان بازگشتهای احتمالی روند را پیدا کرد.

با این وجود، RSI برای مشاهدهی طولمدت اشباع خرید یا اشباع فروش روند نیز مفید است. اگر RSI بالاتر از ۷۰ باشد، نشانهی اشباع خرید است. اگر RSI پایینتر از ۳۰ باشد، نشانهی اشباع فروش است.

به دلیل اینکه روندها به مدتی طولانی به یک سمت حرکت میکنند، با توجه به جهت روند معمولاً RSI به منطقهی اشباع خرید یا اشباع فروش هدایت میشود.

اگر روند به مدت طولانی نشانهی اشباع خرید یا اشباع فروش را تولید کرده است و دوباره به سمت دامنهی RSI در حال بازگشت است، نشانهی خوبی برای بازگشت روند است.

در همان مثال قبل، RSI نشان داد که بازار یک میلیارد روز (البته نه انقدر زیاد!) است که در حال اشباع خرید قرار داشته. به محص اینکه RSI به زیر 70 بازگردد، نشانه خوبی است مبنی براینکه احتمالاً روند بازگشت خواهد داشت.

نحوه کشف کاذبها

شکستها محبوبیت فراوانی در بین معاملهگران بازار ارز دارند.

منطقی به نظر میرسد، درست است؟

وقتی بالاخره قیمت سطح حمایت یا مقاومت را میشکند، انتظار میرود که به سمت شکست حرکت خود را ادامه دهد. برای اینکه قیمت سطح را بشکند، باید تکانهی کافی وجود داشته باشد، درست است؟

زمان سوار شدن بر روند فرارسیده است. فقط باید منتظر آن باشید…

بله، منتظر باشید…

منتظر باشید… فقط چند دقیقه دیگر مانده… تا قیمت جهت خود را انتخاب کند… سپس ناگهان چندین مایل به جهت مخالف حرکت میکند!

چی؟!؟ چی شد؟! چه اتفاقی برای استراتژی «نان و کره و پایان گرسنگی جهان» افتاد؟

پایان داستان: درنهایت مجبور میشوید مانند تام هنکس در فیلم ترمینال، کچاپ و بیسکوییت ترد بخورید.

سطوح حمایت و مقاومت فریبنده هستند

آنچه باید به خاطر داشته باشید این است که سطوح حمایت و مقاومت، مناطقی هستند که در آن میتوان واکنش قابلپیشبینی قیمت را انتظار داشت.

سطوح حمایت

سطوح حمایت، مناطقی هستند که فشار خرید به اندازهای است که بر فشار فروش غلبه میکند و روند نزولی را متوقف کرده یا موجب بازگشت آن میشود.

یک سطح حمایت قوی حتی اگر قیمت آن را بشکند، احتمالاً باقی میماند و فرصت خرید خوبی برای معاملهگران ایجاد میکند.

سطوح مقاومت

سطوح مقاومت شبیه به سطوح حمایت هستند اما برعکس عمل میکنند. آنها روند صعودی را متوقف میکنند یا موجب بازگشت آن میشوند.

سطوح مقاومت، مناطقی هستند که فشار فروش به اندازهای است که بر فشار خرید غلبه میکند و قیمت را وادار به سقوط میکند.

سطوح مقاومت قوی حتی اگر قیمت آن را بشکند، احتمالاً باقی میماند و فرصت فروش خوبی برای معاملهگران ایجاد میکند.

در درس بعد، شکستهای کاذب و علت معاملهی آنها و نحوهی کسب سود از آنها را بیشتر بررسی خواهیم کرد.

دانستن استراتژیهای شکست کافی نیست، زیرا گاهی این استراتژیهای شکست میخورد. باید بدانیم زمانی که شکستهای کاذب اتفاق میافتند، چه کنیم.

این بخشی از آموزش بازار ارز جدای است. برای اینکه به استاد جدای تبدیل شوید، باید شکستهای کاذب را نیز یاد بگیرید.

آمادهاید؟

نادیده گرفتن (Fade) شکست

آیا درست شنیدیم، نادیده گرفتن شکست؟ اشتباه تایپی اتفاق افتاده؟ منظورتان «معاملهی شکست» نبود؟

نه!

نادیده گرفتن شکستها به معنای معامله در خلاف جهت شکست است.

نادیده گرفتن شکستها = معاملهی شکستهای کاذب

اگر معتقد باشید که شکست یک سطح حمایت یا مقاومت، کاذب است و نمیتواند به همان جهت به حرکت خود ادامه دهد، درواقع شکست را نادیده گرفتهاید.

در مواردی که شکسته شدن سطح حمایت یا مقاومت چشمگیر است، نادیده گرفتن شکستها اقدام هوشمندانهتری نسبت به معاملهی شکست است.

به یاد داشته باشید که نادیده گرفتن شکستها یک استراتژی کوتاهمدت عالی است. معمولاً چند شکست اول موفقیتآمیز نیست، اما درنهایت نتیجهبخش خواهد بود.

تکرار کنید: نادیده گرفتن شکستها، یک استراتژی کوتاهمدت عالی است اما استراتژی خوبی برای معاملهگران بلندمدتتر نیست.

با یادگیری معاملهی شکستهای کاذب میتوان از نابودی خود جلوگیری کرد.

معاملهی شکستها برای بسیاری از معاملهگران بازار ارز جذابیت دارد. چرا؟

سطوح حمایت و مقاومت، سقف و کف قیمت هستند. اگر این سطوح بشکنند، انتظار میرود که قیمت به همان سمت به حرکت خود ادامه دهد.

اگر سطح حمایت بشکند، بدان معناست که حرکت کلی قیمت به سمت پایین است و احتمالاً افراد اقدام به فروش خواهند کرد.

در مقابل، اگر سطح مقاومت بشکند، افراد تصور میکنند که قیمت حتی بالاتر خواهد رفت و تمایل به خرید دارند.

معاملهگران خرد و مستقل بازار ارز حریص هستند. آنها باور دارند که باید در جهت شکست معامله کنند. آنها معتقدند که سود هنگفت در حرکت بزرگ نهفته است. باید ماهی بزرگ را صید کرد.

در یک دنیای ایدهآل، این استراتژی به واقعیت خواهد پیوست. اما دنیا، ایدهآل نیست. قورباغهها و شاهزادهها خوشبخت نمیشوند. در واقعیت، اکثر شکستها موفقیتآمیز نیستند.

علت اینکه شکستها نتیجهبخش نیستند این است که اقلیت باهوش از اکثریت پول درمیآورند. زیاد ناراحت نشوید. اقلیت باهوش معمولاً بازیگران بزرگ با حسابها و دستورهای خرید/فروش کلان هستند.

اگر میخواهید چیزی را بفروشید، باید خریداری پیدا کنید. بااینوجود، اگر همه بخواهند بالاتر از سطح مقاومت بخرند یا زیر سطح حمایت بفروشند، بازارگردان باید آن سمت معادله را بگیرد. خواستهتان باشد: بازارگردانان، نادان نیستند.

معاملهگران خرد، شکستها را معامله میکنند.

معاملهگران فصلیتر، سازمانی و اقلیت باهوش ترجیح میدهند شکستها را نادیده بگیرند.

معاملهگران باهوشتر بازار ارز، از تفکر جمعی جمعیت یا معاملهگران بیتجربه سود میبرند. به همین دلیل است که معامله در کنار معاملهگران باتجربهتر بازار ارز نیز میتواند بسیار سودآور باشد.

ترجیح میدهید جزو کدام دسته باشید: اقلیت باهوشتر که شکستها را نادیده میگیرند یا اکثریت بازنده که از شکستهای کاذب فریب میخورند؟

نحوهی معاملهی شکستهای کاذب

برای نادیده گرفتن شکستها، باید بدانید که شکستهای کاذب بالقوه کجا اتفاق میافتند.

شکستهای کاذب بالقوه معمولاً در سطوح حمایت و مقاومت یافت میشوند که از طریق خطوط روند، الگوهای نموداری یا حداقلها و حداکثرهای روزانهی قبلی ایجاد شدهاند.

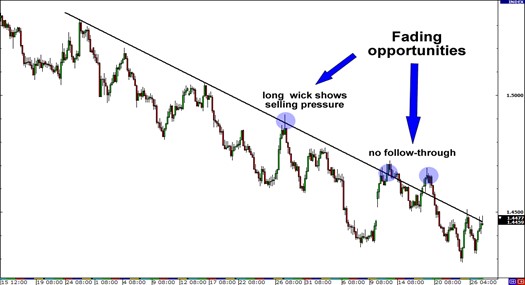

خطوط روند

فراموش نکنید که در نادیده گرفتن شکستها، باید فاصلهای بین خط روند و قیمت باشد.

اگر بین خط روند و قیمت فاصلهای باشد، بدان معناست که قیمت بیشتر به سمت روند در حرکت است و از خط روند دور میشود. همانند مثال زیر، وجود فاصله بین خط روند و قیمت این امکان را فراهم میآورد که قیمت به سمت خط روند اصلاح شود، شاید حتی آن را بشکند و فرصتهای نادیدهگیری ایجاد کند.

سرعت حرکت قیمت نیز بسیار اهمیت دارد.

اگر قیمت مانند کرم ابریشم به آرامی به سمت خط روند حرکت کند، احتمال شکست کاذب وجود دارد. اما حرکت سریع قیمت به سمت خط روند میتواند نشانهی شکست موفقی باشد. اگر سرعت حرکت قیمت بالا باشد، تکانه میتواند قیمت را از خط روند و فرای آن عبور دهد. در این وضعیت، بهتر است به نادیدهگیری شکست فکر نکنید.

چگونه شکستهای خط روند را نادیده بگیریم؟

بسیار ساده است. هنگامی که قیمت به داخل برمیگردد، وارد شوید.

این کار به شما امکان میدهد که محتاطانه عمل کنید. مطمئناً نمیخواهید که بالا یا پایین خط روند بفروشید و بعداً متوجه شوی که شکست واقعی بوده است!

با استفاده از نمودار اول، نقاط ورود احتمالی را مشخص میکنیم.

الگوهای نموداری

الگوهای نموداری، گروهبندیهای فیزیکی قیمت هستند که میتوانید با چشمان خود آنها را ببینید. آنها یکی از بخشهای مهم تحلیل فنی هستند و به شما در فرآیند تصمیمگیری کمک میکنند.

شکستهای کاذب، بیشتر در دو الگوی زیر اتفاق میافتند:

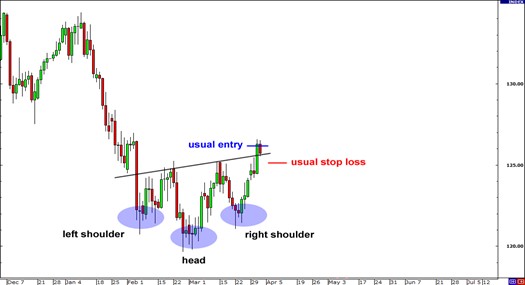

۱. سر و شانهها

۲. رأس/انتهای دوقلو

تشخیص الگوی نموداری سر و شانهها یکی از دشوارترین کارها برای معاملهگران تازهکار است. اما با گذشت زمان و کسب تجربه، این الگو به یکی از ابزارهای پرکاربرد زرادخانهی معاملاتی شما تبدیل خواهد شد.

الگوی سر و شانهها، یک الگوی بازگشتی است. اگر در انتهای روند صعودی شکل بگیرد، احتمالاً نشانهی بازگشت نزولی است. درمقابل، اگر در انتهای روند نزولی شکل بگیرد، احتمالاً نشانهی بازگشت صعودی است. سر و شانهها الگویی است که شکستهای کاذب زیادی ایجاد میکند و فرصتهای فوقالعادهای برای نادیدهگیری شکستها به وجود میآورد.

شکستهای کاذب در این الگو بسیار زیاد هستند، زیرا بسیاری از معاملهگران با دیدن این الگو، دستور توقف زیان خود را بسیار نزدیک به خط گردن قرار میدهند.

وقتی الگو دچار شکست کاذب میشود، قیمت معمولاً به جای اول خود برمیگردد. معاملهگرانی که شکست نزولی را فروختهاند یا شکست صعودی را خریدهاند، توقفهای خود را در نقطهای قرار میدهند که وقتی قیمت خلاف جهت موقعیت آنها حرکت میکند، فعال شود. معمولاً معاملهگران سازمانی این کار را میکنند تا پول را از چنگ معاملهگران خرد بیرون آورند.

در الگوی سر و شانهها، اولین شکست احتمالاً کاذب است.

شما میتوانید با قرار دادن دستور لیمیت در خط گردن و دستور توقف بالای حداکثر شمع کاذب، شکست را نادیده بگیرید.

میتوانید هدف خود را کمی پایینتر از حداکثر شانهی دوم یا کمی بالاتر از حداقل شانهی دوم الگوی وارونه بگذارید.

الگوی بعدی: رأس دوقلو یا انتهای دوقلو

معاملهگران عاشق این الگو هستند! چرا؟ چون تشخیص آنها از همه راحتتر است!

وقتی قیمت زیر خط گردن میشکند، احتمالاً نشانهی بازگشت روند است. به همین دلیل بسیاری از معاملهگران با پیشبینی بازگشت، دستورهای ورود خود را بسیار نزدیک به خط گردن قرار میدهند.

مشکل این الگوی نموداری این است که معاملهگران بیشماری با آن آشنایی دارند و دستورهای خود را در موقعیتهای یکسان قرار میدهند. این موقعیت، فرصتی برای معاملهگران سازمانی ایجاد میکند تا پول را از چنگال معاملهگران عادی بیرون بکشند.

همانند الگوی سر و شانهها، شما میتوانید هنگامی که قیمت برمیگردد تا پرش کند، دستور خود را تنظیم کنید. میتوانید دستورهای توقف خود را فراتر از شمع کاذب قرار دهید.

در چه نوع بازاری باید شکستها را نادیده گرفت؟

بهترین نتایج در بازار محدوده حاصل میشود. اما نباید تمایلات بازار، رویدادهای خبری مهم، قضاوت عمومی و انواع تحلیل بازار را نادیده بگیرید.

بازارهای مالی زمان زیادی را صرف پرش بین محدودهی قیمتها میکنند و انحراف زیادی از حداکثرها و حداقلها ندارند.

دامنهها در یک سطح حمایت و یک سطح مقاومت محدود شدهاند و خریداران و فروشندگان بهصورت مستمر، بر قیمتها در بین این سطوح فشار میآورند. نادیده گرفتن شکستها در این محیط محدوده میتواند بسیار سودآور باشد. البته بالاخره یکی از طرفین بر دیگری غالب میشود و روند جدیدی شکل میگیرد.

خلاصه: معامله شکستها و کاذبها

معاملهی شکستها

هدف از معاملات شکست این است که وقتی قیمت میشکند وارد بازار شویم و تا وقتی نوسانات از بین میرود، از روند استفاده کنیم.

شکستها اهمیت دارند، زیرا نشانهی تغییر در عرضه و تقاضای جفت ارزی مورد معامله هستند.

برخلاف سهام و قراردادهای آتی، امکان مشاهدهی حجم معاملاتی که در بازار ارز انجام میشود وجود ندارد. به همین دلیل باید به نوسانات اتکا کنیم.

نوسانات، تغییرات کلی قیمت را در بازهی زمانی معین میسنجد و با استفاده از این اطلاعات میتوان شکستهای بالقوه را شناسایی کرد.

چند شاخص وجود دارد که میتوان با استفاده از آنها نوسانات کنونی جفت ارزی را اندازهگیری کرد. استفاده از این شاخصها به شما کمک خواهد کرد تا فرصتهای شکست را شناسایی کنید:

– میانگینهای متحرک

– باندهای بولینگر

– میانگین دامنهی واقعی (ATR)

دو نوع شکست وجود دارد:

۱. ادامهی روند

۲. بازگشت روند

برای شناسایی شکستها میتوان از ابزار زیر استفاده کرد:

– الگوهای نموداری

– خطوط روند

– کانالها

– مثلثها

با استفاده از ابزار زیر میتوان قدرت شکست را تخمین زد:

– میانگین متحرک همگرا/واگرا (MACD)

– RSI

درنهایت، شکستها معمولاً در ارتباط با رویدادهای اقتصادی یا کاتالیزور اخبار بهترین و واقعیترین نتیجه را خواهند داشت. همیشه قبل از اینکه وارد معاملهی شکست شوید، اخبار و تقویم بازار ارز را بررسی کنید تا تصمیم اشتباهی نگیرید.

معاملهی شکستهای کاذب

معاملهگران سازمانی به نادیده گرفتن شکستها علاقه دارند. بنابراین ما هم باید به آن علاقه داشته باشیم.

آیا میخواهید به دنبال دیگران باشید یا به دنبال پول؟

باید مانند بازیگران سازمانی فکر کنید، عمل کنید، بخورید و بخوابید. اگر بتوانید مانند آنها معامله کنید، موفقیت فاصلهای با شما نخواهد داشت.

نادیده گرفتن شکستها به معنای معامله در خلاف جهت شکست است. شما زمانی شکست را نادیده میگیرید که معتقد باشید شکست از سطح حمایت یا مقاومت کاذب است و در همان جهت حرکت نخواهد کرد.

در مواردی که سطح حمایت یا مقاومت شکسته شده قابلتوجه باشد، نادیده گرفتن شکستها هوشمندانهتر از معاملهی آنهاست.

شکستهای کاذب بالقوه معمولاً در سطوح حمایت و مقاومتی که در خطوط روند، الگوهای نموداری یا حداکثرها یا حداقلهای روزانهی قبلی ایجاد شده، یافت میشوند.

بهترین نتایج در بازار محدوده حاصل میشود. اما نباید تمایلات بازار، قضاوت عمومی و انواع تحلیل بازار را نادیده بگیرید.

بازارهای مالی زمان زیادی را صرف پرش بین محدودهی قیمتها میکنند و انحراف زیادی از حداکثرها و حداقلها ندارند.

درنهایت اینکه احتمال وقوع شکست کاذب در زمانی که رویداد اقتصادی مهم یا کاتالیزور اخبار برای تغییر تمایل معاملهگران بازار ارز به سمت شکست وجود ندارد، بیشتر است.

آزمون 3

- وقتی قیمت به بیرون از تثبیت یا دامنه معاملاتی میشکند، چه اتفاقی میافتد؟

- شکست

- مداخله ارزی (Currency intervention)

- انگشتان چاق

- کدام استراتژی برای معامله شکستها مناسب است؟

- ورود هنگامی که فراریت زیاد است.

- ورود هنگامی که فراریت کم است.

- ورود بدون تنظیم دستور توقف زیان.

- کدامیک از موارد زیر، ابزار خوبی برای اندازهگیری فراریت نیست؟

- میانگینهای متحرک

- فیبوناچی

- باندهای بولینگر

- وقتی باندهای بولینگر به هم فشرده میشوند، فراریت افزایش مییابد.

- واضح است!

- دروغ است!

- باندهای بولینگر هرگز به هم فشرده نمیشوند!

- وقتی ATR در حال سقوط است ——–

- فراریت افزایش مییابد.

- جاستین بیبر میخواند.

- فراریت کاهش مییابد.

- وقتی قیمت سطح مهمی را میشکند اما به حرکت خود به همان سمت ادامه نمیدهد چه اتفاقی میافتد؟

- غیرعقلانی بودن بازار

- شکست کاذب

- عملکرد نادرست شاخص

- شکست ———–، بازگشت حرکت قیمت پس از شکست تثبیت است.

- تثبیت

- جوش

- بازگشتی

- ————– معمولاً الگوهای صعودی هستند که نشانه شکست به سمت بالا است.

- کانالهای کاهشی

- مثلثهای افزایشی

- مثلثهای متقارن

- مثلث متقارن، شکست به چه سمتی را نشان میدهد؟

- صعودی

- نزولی

- هیچکدام از جهات

- کدامیک از موارد زیر، ابزار مناسبی برای تأیید شکست است؟

- AUD

- RSI

- KFC

- CPI

- اگر MACD حتی در صورت ادامه روند، کاهش یابد ————

- احتمالاً تکانه نیز کاهش مییابد و بازگشت روند اتفاق میافتد.

- پارامترهای شما ایراد دارند.

- احتمالاً روند ادامه مییابد.

- چگونه شکست را نادیده میگیرید؟

- نادیده نمیگیرید.

- در خلاف جهت شکست معامله میکنید.

- در همان جهت روند معامله میکنید.

- چرا شکستها ناموفق هستند؟

- اقلیت باهوش با موقعیتهای بزرگتر از اکثریت سود میبرند.

- بسیاری از معاملهگران به دلیل عجلهای که برای ورود به شکست دارند، دکمههای اشتباه را میزنند.

- منظورتان چیست؟ شکستها هرگز ناموفق نخواهند بود!

- معمولاً شکستهای بالقوه کاذب در کجا دیده میشوند؟

- در حرکت قیمت جفتهای نامتعارف

- در سطوح حمایت و مقاومت

- داخل الگوهای کانال

- چگونه شکست درحال روند را نادیده میگیرید؟

- نادیده نمیگیرید.

- وقتی قیمت به داخل بازگشت وارد میشویم.

- وقتی روند در یک تکانه قوث شکسته شد وارد میشویم.

- نادیده گرفتن شکستها در چه نوع بازاری بهترین نتیجه را میدهد؟

- بازار محدوده

- بازار در حال روند

- سوپرمارکت

- چرا شکستهای کاذب در الگوی سر و شانهها اتفاق میافتد؟

- معاملهگران، این الگو را درست تشخیص نمیدهند.

- معاملهگران معمولاً دستور توقف زیان خود را نزدیک به خط گردنه میگذارند.

- معاملهگران نمیخواهد الگوهای سر و شانه را بشکنند زیرا بسیار زیبا هستند.